Per: Hej Marcus! Vilka 5 utdelade aktier bör ha bäst totalavkastning tills julen 2024?

Marcus: Hej! Beijer Ref, Ework, Evolution är tre utdelande bolag med tillväxtpotential och värderingar som inte avskräcker i nuläget. Till julen nästa år kan kurserna ha studsat upp en bra bit igen med lite tur. Även AAK och Lagercrantz kan vi lägga till det gänget.

Ella: Hej! Är banker fortfarande attraktivt och vilken tycker du ser mest intressant ut?

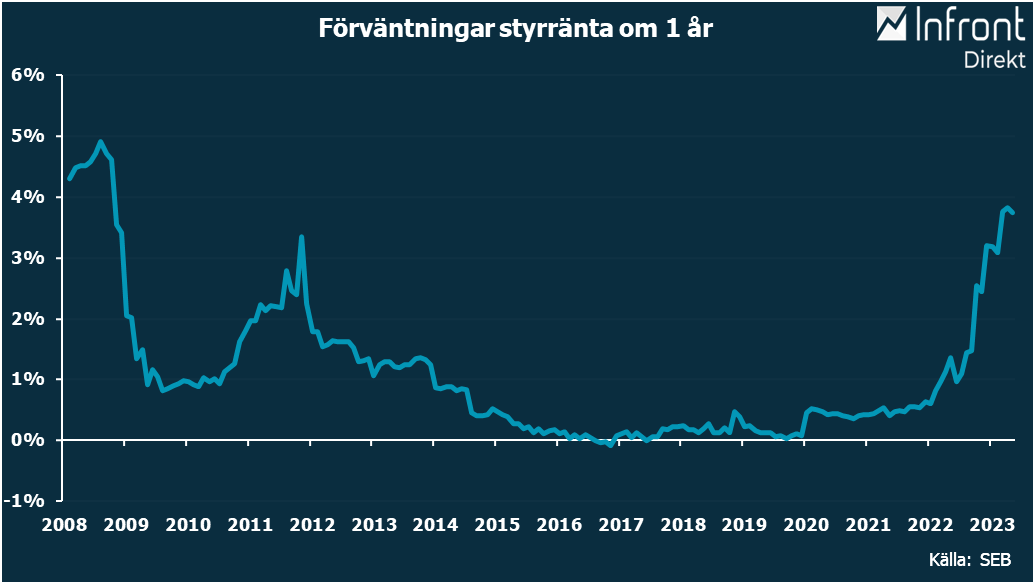

Marcus: Hej! Jag tror fortsatt att bankaktier är bra som skydd mot stigande räntor. Titta närmare på t.ex. SEB A.

Kent: Tjena Marcus! Vilka branscher respektive aktie per bransch skulle du fynda i under 2023 och behålla närmaste åren?

Marcus: Hej! Den bransch jag främst försöker välja rätt bolaget i nu är allt IT-relaterat med utdelningar. Jag behåller t.ex. Evolution, Ework och Hexatronic, för bolagen går bra över tid och har lönsamhet. När lönsamheten svajar för mycket blir det farligare, som Sinch som jag ännu är lite skeptisk till kortsiktigt. Amerikanska teknikbolag som Broadcom och Texas Instruments som bl.a. gör halvledare och som har stigande utdelningar är fortsatt intressanta att satsa på.

Joakim F: Hej vilka fem bolag tycker du har imponerat efter alla rapporter?

Marcus: Hej! Mest imponerande rapporter har nog kommer från Atlas Copco, storbolaget som bara ångar på. Även AAK som fick gå ut innan rapporten och meddela hur bra det gått. Det var två exempel bland många kandidater.

Pelle: Hej! I stället för räntor har du tips på 2-3 svenska högutdelare förutom Tele2, Stora Enso och XACT?

Marcus: Hej! Akelius D och Volati Pref är två aktier man kan ha i stället för räntor, om man är medveten om risken och tror att räntetoppen är nära. Bland vanliga stamaktier känns Axfood som långsiktigt stabilt att äga.

Eric: Ska man köpa i Castellums nyemission?

Marcus: Om du är långsiktig aktieägare tycker jag det är läge att teckna. Bli inte överinvesterad i fastigheter bara, det känns som för tidigt. I Castellum är teckningskursen lågt satt så teckningsrätterna blir värda en del. Som vanligt kan man överväga sälja en del teckningsrätter för att på så vis finansiera att man utnyttjar de andra för att teckna.

Tanga-Tony: Vad det gäller Castellums nyemission. Om jag äger aktier för 100k, ska jag då skjuta till 50k för att teckna fullt ut? Har jag fattat det rätt?

Marcus: Nej, det blir klart lägre då teckningskursen är rabatterad för de nya aktierna.

Bult: Hej! Vad tycker du om Castellums utspädning på cirka 30 procent och hade du tecknat nya aktier för 62 kr?

Marcus: Hej! Det blir 50 procent fler aktier så det nya antalet aktier blir 33 procent efter nyemissionen om den fulltecknas. Jag sålde alla mina Castellum när de drog in utdelningen och den här nyemissionen känns defensiv. Då ska man vara försiktig. Tror man på bolaget så tecknar man, men jag har lite svårt att greppa läget i bolaget när det förändrats så mycket på kort tid.

Elin: Hej! Hur ser du på Beijer Ref på dessa nivåer?

Marcus: Hej! Börjar bli intressant långsiktigt läge nu.

Alexandra: Hej Marcus! Om du fick välja mellan nedan aktier med – Eolus Vind v.s. OX2 (lång) – Knowit v.s. Ework (med tanke på direktavkastning och lång) Sen en annan fråga – idag har jag sparat på ISK ”XACT Norden Högutdelande”. Men, om jag har förstått det korrekt så finns det även utländsk källskatt som man ej kan få tillbaka pga att det funkar ej på ISK. Hur mycket i procent talar vi om att man INTE kan få tillbaka pga ISK? Trevlig helg!

Marcus: Hej! Spontant väljer jag Eolus och Ework. Det dras ingen skatt från utdelningen du får i Xact Högutdelande. Den fungerar lika bra i både ISK och KF då fonden är noterad och registrerad i Sverige. Om du däremot kopierar fondens innehav och äger alla de aktierna direkt själv i stället är det KF som gäller.

Linus: Vad tror du om Avanza Bank som aktie?

Marcus: Bra långsiktigt case!

Jocke: Hej Marcus! Vad tror sinom Beijer Alma aktie? Den pratade du inte mycket om.

Marcus: Hej! Beijer Alma-aktien gillade jag och jag tror ännu på bolaget långsiktigt. Nu har aktien rusat uppåt en hel del och det innan vi vet vart konjunkturen tar vägen.

Karl-Johan: Hej. mitt barnbarn vill bekanta sig med börsen. Nu har han öppnat Kf konto med svenska aktier. Var et dumt ? Vad är konsekvenserna om han hade valt ISK?

Marcus: Hej! Båda går i praktiken lika bra, så länge det är ett KF utan extra avgifter eller så. Som de som nätmäklarna har.

Danne: Vart får man mest utdelning just nu för pengarna? (och det ska funka som ett lååååååångsiktigt innehav också) Trevlig helg!

Marcus: Hej! Om Intrum behåller utdelningen och inte behöver nyemissioner så är det där, men risken är för hög för att jag ska säga köpa ännu. Det är bättre att satsa på försiktiga Wihlborgs, som ger hygglig direktavkastning och har viss substansrabatt.

Henrik: Hej Marcus! Gustaf Douglas gick ju ur tiden i veckan. Vad betyder detta för Latour? Hur viktig har han egentligen på senare tid varit för Latour? Finns där kompetenta arvtagare som kan axla hans mantel? Exemplet Kinnevik förskräcker, med en ägarfamilj som i praktiken lämnat bolaget åt sitt öde. Vad tror du om Latours framtid?

Marcus: Hej! Jag tror att alla medarbetare under honom klarar av att driva bolaget vidare. Han har ju successivt lämnat rampljuset i tid. Eric Douglas och Carl Douglas sitter i styrelsen, inte Gustaf. Så länge inte familjen Douglas säljer av som Stenbeck delvis gjorde i Kinnevik är jag lugn.

Matte: Hej. Hur kommer det sig att det varit så tyst om att Alfa Laval gått till domstol och fått rätt att exportera till Ryssland när det vart ett sådant fasligt liv när Pernod Ricard ville göra precis samma sak?? Du har ju aktier i Alfa Laval om jag inte misstar mig. Hur ställer du dig till deras agerande?

Marcus: Hej! Alfa Laval ville som jag tolkar det bara exportera klart pågående leveranser, de tar sedan invasionen inga nya order utan har annullerat en stor del befintliga. Pernod Ricard ville väl exportera på nytt till Ryssland? Plus att många konsumerar deras produkter och därför har åsikter och känslor om det.

Wille: Sälja, behålla eller köpa SBB B?

Marcus: Det är säkrast att undvika SBB. Så länge läget är så oklart ska vi i alla fall inte köpa mer och mer hela tiden.

Eric: Hej Marcus! Vad tror du om att ”bara” äga Spiltan aktiefond, Investor, Bure, Svolder, Creades och Latour?

Marcus: Hej! Det räcker långt det.

Kristoffer: Hej! Hexatronic: Framgång på framgång varje kvartalsrapport men aktien är totalt slaktad och värderas till lägre p/e än verkstadsbolag med stillastående tillväxt. Hur tycker du att man bör tänka där?

Marcus: Hej! Med starkt negativ kurstrend ska vi inte köpa mer utan avvakta. Så länge bolaget går bra är jag inte orolig. Små svackor kommer då och då. Den underliggande marknaden är riktigt bra att vara investerad i sett över flera år.

Anders: Hur tycker du man ska vara allokerad mellan geografiska marknader och mellan olika tillgångsslag, t ex aktier, räntor, råvaror, krypto och kontanter?

Marcus: Det beror helt på vem du är som investerare. Allokera mellan de tillgångar du kan och tror på. De flesta tillgångar kommer du åt via börsen och av den anledningen anser jag att man ska ha det mesta i aktier.

Erik: Hej! Om du vore överviktad i fastighetsbolag och preffar, skulle du minska på de här nivåerna?

Marcus: Hej! Jag tror det. Jag skulle nog vikta ned lite grann och placera i annat som också lär stiga när börsen gör det.

Hampus: Hej Marcus! Vad är din syn på Evolution i ett långsiktigt sparande? Bör man vara orolig för regulatoriska förändringar i den sektorn?

Marcus: Hej! Du bör hålla koll på den risken. I övrigt ser jag bara ljust på Evolution, då de fortsätter att växa med ca 30 procent på årsbasis. Både på kort och lång sikt gillar jag aktien. En av mina favoriter bland tillväxtaktier.

Marcus: Hej! SSAB är ett klassiskt cykliskt bolag vars aktie ökat mycket på sista tiden och därför bör vara aktuellt för att sälja av och ta hem vinsten. Det fortsätter dock komma höjda riktkurser samt artiklar som argumenterar för att SSAB är mindre cykliskt nu med deras nya premiumprodukter. Vad är din analys av bolaget?

Marcus: Hej! Det är inte bråttom att ta hem all vinsten i SSAB så länge kurstrenden pekar uppåt. Som du skriver kommer det från bankernas analysavdelningar bränsle för aktien att stiga på. Försiktiga avhyvlingar av innehavet eller bara ligga kvar är min åsikt på kort sikt.